北京医疗科技有限公司,华安恒益北京医疗科技有限公司

北京医疗大数据公司零氪科技启动赴美IPO:获阿里健康战略投资,2020年净亏损近5亿元

每经记者:蔡鼎 每经编辑:吴永久

北京时间6月15日凌晨,中国医疗大数据公司零氪科技(LinkDoc Technology Limited)向美国证券交易委员会(SEC)递交了首份F-1招股书,公司拟在纳斯达克全球精选市场挂牌,交易代码“LDOC”,筹资1亿美元。零氪科技此次IPO承销商为摩根士丹利、美银证券以及中金公司。由于是首份F-1招股书,零氪科技尚未披露拟发行的美国存托股票(ADS)数量以及预计的发行价格区间。

招股书显示,零氪科技拟将IPO募集资金:约45%用于加强研发能力及技术基础设施,并吸引更多肿瘤专家、数据科学家和其他经验丰富的专业人士加入;约15%用于扩大公司的患者护理中心网络和服务,以及其他资本支出;约25%资金用于进行潜在的策略性投资和收购;约15%将用于一般企业用途。

招股书显示,零氪科技成立于2014年,总部位于中国北京,企业地址为北京市海淀区海淀大街8号,公司是一家肿瘤大数据解决方案提供商,今年3月曾获阿里健康战略投资,其他投资者包括中投公司和中金资本等。

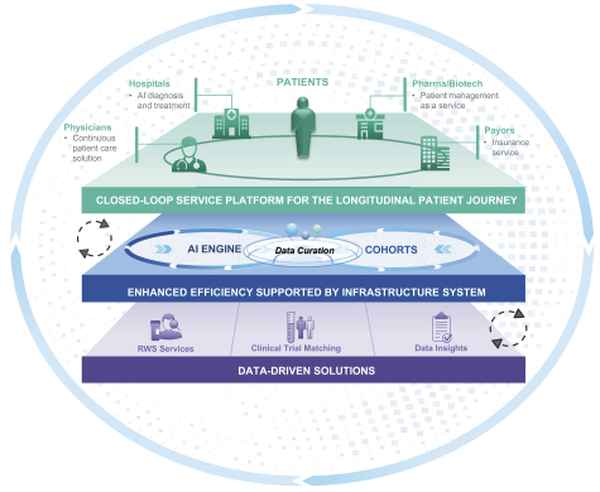

招股书援引Frost&Sullivan的数据称,在培育高质量医疗数据资产方面,零氪科技是一家领先的数据驱动和人工智能医疗技术公司,公司已经为精准医学建立了中国最大的数据驱动的数字基础设施,其中包括针对危重疾病患者的数字持续护理平台LinkCare,支持人工智能的纵向医疗数据管理系统LinkData,以及帮助生命科学公司加快临床研究和真实证据采用的数据驱动的精确生命科学解决方案平台LinkSolutions。

图片来源:零氪科技招股书

招股书中称,在护理平台LinkCare方面,零氪科技通过销售创新药物、辅助药物和营养药物,以及向患者提供输液或注射服务业和其他辅助业务来创造收入;LinkData则是零氪科技的核心技术平台和研发引擎,而非盈利渠道;LinkSolutions为一个由真实世界数据驱动的平台,在生命科学公司的临床和商业化阶段为其提供精确的生命科学解决方案。2021年一季度,零氪科技的生命科学公司客户数量为169家。截至2021年3月31日,零氪科技LinkSolutions服务支持了超过310名的主要研究人员,覆盖了2017年至2021年3月31日期间中国申请临床试验的获批新肿瘤学适应症总数的约57%。具体来看,零氪科技通过向综合临床研究服务收取服务费实现LinkSolutions的货币化。

招股书中显示,零氪科技的绝大部分收入来自药品和保健产品的销售。药品和保健品销售收入分别占公司2019年和2020年总收入的75%和85.5%,占2021年第一季度总收入80.2%。

招股书显示,自2015年4月以来,零氪科技已经累计为350多万名患者提供了护理,并为250多万名患者提供了纵向护理。据Frost&Sullivan,零氪科技已成为中国最大的以患者为中心的肿瘤持续护理平台。截至2021年3月31日,零氪科技在全国范围内建立了34个患者护理中心,范围覆盖全国28个省份。

图片来源:零氪科技招股书

招股书显示,2019年、2020年,零氪科技营收分别为4.99亿元和9.42亿元,净亏损为4.34亿元和4.89亿元,基本及摊薄每股亏损5.32元和6.59元。2021年一季度,公司营收同比增长41%至2.23亿元,净亏损1.38亿元,基本及摊薄每股亏损为1.76元。

零氪科技在招股书中称,按2019年的数据计算,中国是全球第二大医疗市场,国民医疗支出为9440亿美元,比2015年增长9.7%。随着人们健康意识和个人可支配收入的提高,预计2030年中国医疗保健总支出将以9.4%的复合年均增长率增至25290亿美元。中国医疗大数据解决方案市场总规模正以43.9%的年复合增长率从2015年的10亿美元快速增长至2019年41亿美元,预计在2030年将达到2154亿美元,2019年到2030年的年复合增长率为43.3%。

招股书还称,在中国所有的治疗领域中,肿瘤学在医疗支出方面的增长率最高,主要因为中国拥有全球最多的肿瘤患者。中国肿瘤大数据市场规模从2015年的5亿美元增长到2年的21亿美元,符合年均增长率为46.1%,预计到2030年将增长到1196亿美元,2019年~2030年的年均复合增长率为44.4%。

招股书显示,截至2021年3月31日,零氪科技共有1250名全职员工,其中199人负责技术和研发、573人负责运营和质量保证、352人负责销售和营销、126人负责一般行政工作。

图片来源:零氪科技招股书

招股书显示,IPO前,零氪科技CEO、董事张天泽持有公司6130万股,占比19.7%;零氪科技联合创始人、COO和CTO罗立刚持有900万股,占比2.9%;零氪科技联合创始人、执行副总裁李丽平持有1100万股,占比3.5%。

图片来源:零氪科技招股书

启信宝信息显示,成立至今,零氪科技总共完成了六轮融资,2018年7月4日获中投公司10亿元D轮融资后,又在2020年9月7日获中金资本、优山资本和宽带资本CBC 7亿美元的融资。今年3月4日,零氪科技还获得阿里健康的战略投资,但融资金额未对外披露。

图片来源:启信宝

《每日经济新闻》记者还注意到,启信宝对零氪科技的风险信息显示,公司曾分别在2019年5月15日和2020年11月23日因劳动争议和侵害作品络传播权被起诉。其次,在2020年9月1日和12月1日,有两起针对零氪科技的知识产权权属侵权纠纷的民事案件裁判文书,文书显示,在两起纠纷案中,零氪科技均为被告。另外,张天泽、李丽平和罗立刚三人均有少量股份目前处于出质状态。

图片来源:启信宝

每日经济新闻

一款手术机器人,仅卖127台,天智航凭什么对标千亿美金的美敦力 | 焦点分析

文|戴昊彤

编辑|彭孝秋

继微创机器人登陆港交所以后,近日,国产手术机器人“第一股”—— 北京天智航医疗科技股份有限公司 (以下简称“天智航”,股票代码:688277.SH)公布了三季报。其前三季度营收1.05亿元,同比增长37.09%,环比增长37%。

净利润方面,仍然保持亏损,但亏损幅度同比收窄24.49%至6376万元。对应经营性现金流净流出8265万元。

事实上,天智航2017年-2020年都是亏损的,并从2019年开始亏损扩大。

特别是2020年受疫情影响,医院采购医疗器械需求降低,导致天智航主营产品——天玑骨科机器人(天玑1.0)销量下滑明显,仅销售了30台,同比减少 26.83 %。

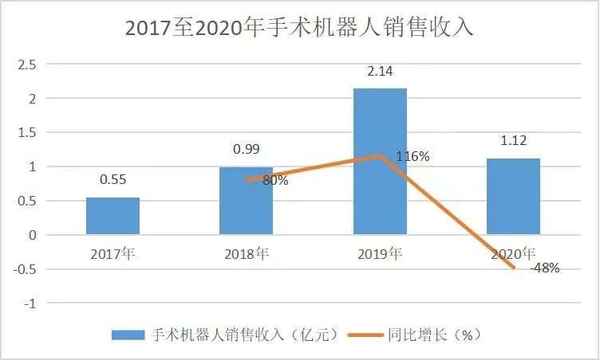

业绩上,2020年销售收入为1.12亿元,占主营收入87.95% 。截至今年上半年,天智航骨科手术机器人累计销售 127 台 (不含用于科研领域的台数)。

2017年至2020年手术机器人销售收入

从营收结构来看,天智航主营业务产品有四个板块:骨科手术导航定位机器人、手术中心专业工程、配套设备、耗材与技术服务。

简而言之,其业务模式为医院提供骨科手术机器人+配套设备及耗材+技术服务。

2017年至2019年,骨科手术导航定位机器人销售占比在75%至93%之间,为营收“主力军”。由此可见,天智航是一家专注于骨科手术机器人研发、生产、销售及服务的机器人公司。

产品收入比例

研发周期长、成本高导致连年亏损几乎国内外大部分手术机器人都逃不过研发周期长、投入成本高、盈利难的“魔咒”,天智航也如此。具体来说,研发成本高、获批上市销售流程时间长,实现规模化销售前需持续投入等是天智航近几年亏损面持续扩大的主要原因。

从产品来看,2010年至今,天智航已完成三代产品研发工作。梳理其发展历程如下:

2010年,第一代产品“GD-A”完成注册,处于摸索阶段,但尚未实现市场销售;

2012至2014年,第二代产品GD-2000 和 GD-S 相继完成 CFDA 认证 并上市销售;

2016 年以来,第三代产品——天玑骨科手术机器人系统注册并上市销售,形成以“天玑”骨科手术导航定位机器人为核心的业务模式,并加快产业链布局。

2020年,天玑2.0骨科手术机器人出现。

时间线上,天智航研发迭代一款手术机器人需要花3、4年时间。核心产品天玑可应用于骨盆、髋臼、四肢等部位的创伤手术、全节段脊柱外科手术。值得一提的是,其临床精度可达到亚毫米级别(

这款天玑机器人主要面向医院销售,销量虽不高,但逐年有上升。2018年-2020年分别销售了20、41、30台,产销率平均在70%左右。

今年3月,“天玑1.0”成功应用在北京积水潭医院,该院院长在“天玑1.0”的辅助下,完成了一例5G远程骨科机器人创伤手术。截至目前,“天玑1.0”已在国内100余家医疗机构进行了常规临床应用,累计完成超万例手术。

相比而言,2.0和1.0两者的共同点在于应用场景一致,适用于骨科创伤和全节段脊柱外科手术,以机械臂辅助医生完成手术中的手术器械或植入物定位。

但“天玑2.0”的超越之处在于,一方面兼容2D与3D模式,独有入钉点及针道计算智能算法,机械臂精准运动到规划位置,借助骨科引导器,为医生提供精准的导针置入路径。

使用“天玑2.0”,医生可以独立完成手术及对机器人操作,无需他人辅助。

同时,两者光源追踪方式也不同,天玑1.0是被动光源追踪模式,天玑2.0为主动光源追踪模式;最后,在交互上,“天玑2.0”通过多功能按键与语音提示提供机械臂端操作、触屏操作增加交互性。

另一方面,外部构型上,天玑1.0由三部分构成:主控台,光学跟踪系统,机械臂,这三部分彼此分离。天玑2.0将主控台和光学跟踪系统合并成为一部分,合并后节省更多手术空间,以放置更多医疗设备。

综合看,天玑2.0更智能、便捷,还可使手术工作流程更加顺畅,大幅减少手术时间,提高手术质量与效率。

为了提升“天玑”骨科机器人系列的产品性能、优化业务结构及推动市场落地,天智航近年来不断加大研发的投入。2018-2020年分别投入 4148.65 万元、7701.29万元及7411万元,贡献营收1.27亿元、2.3亿元、1.36亿元。

2018年至2020年研发占比

通过计算发现,其研发占营收比平均在30%左右。但2021年研发投入的力度明显更大,前三季度就已投入了6988万元。

2020年产销量

2017年至2019年度产销量

此外,天智航还有两款关节类产品正处于研发阶段,分别是 TKA(全膝关节置换机器人, TiRobot Recon)和 THA(全髋关节置换机器人)。前者已经通过创新医疗器械特别审查程序,进入到临床验证阶段;后者还处于产品开发阶段。

天智航目前研发团队人员共98人,研发人数占比34%。其中有40人均为硕士与博士学历,具备多年医学临床领域工作经验。截至今年上半年,天智航已取得270项专利,对骨科机器人控制系统在内的29个软件申请了软件著作权。

”产学研医“模式

对外投资不利为了提前布局前沿技术,覆盖产业链上下游,天智航不断对外投资医疗机器人企业。

2017年,天智航投资法国SPW公司,涉足脊柱医用耗材业务;2018年,天智航投资美国GYS公司和美国Mobius公司,参与移动CT领域; 同年,天智航下属子公司水木东方投资多家医疗机器人领域相关公司,包括英特美迪、上海谦迈、罗森博特、成都杰仕德等;2019年,天智航投资了德国安杰机器人公司,参与机械臂开发。

因此,其2019年因投资活动的现金流净流出13.79亿,而2018年只有1.98亿元。但是,其对外投资换来的结果并不如预期,数个案例以亏损收场。

比如天智航累计对法国SPW公司投资了2296.16万元,由于后者业绩不佳、经营层动荡等原因,2018年法国SPW股价大幅下跌,天智航对该笔投资计提了2169.11万元的资产减值损失。

无独有偶。同年,天智航耗费200万元投资了上海谦迈。但后来上海谦迈出现持续亏损,2019年末天智航已将持有上海谦迈的股权公允价值减计为零。

虽然对外布局产业链上下游这一路径,确实对公司长远发展起到一定作用,但不可否认的是,投资失利的结果也对天智航业绩造成了不利影响。

为了弥补对外投资导致的业绩暗淡,天智航尝试多方合作研发模式,以求达到协同效应。

这种“产、学、研、医” 研发体系包括,和高校共同承担多项国家级和省部级科研项目。

一方面,高校与研究机构专注于基础共性技术研究,为产品开发提供支撑;另一方面,医院负责提出临床需求,进行临床应用验证;而天智航则负责突破产品研究的关键技术。从而实现技术成果和临床研究成果在商业化中的落地。

对标美敦力Mazor机器人,定增募资13.4亿与微创机器人对标“达芬奇”机器人异曲同工的是,“天玑”骨科机器人系列在国内也面临强大的竞争对手。

今年8月29日,美敦力宣布其Mazor X脊柱智能导航机器人正式上市,并进入中国市场进行销售。

这意味着,与它同处于骨科手术机器人赛道的天智航要直面强敌挑战。美敦力创立初期依靠生产、销售可穿戴起搏器起家,后来一路高歌地成为医疗器械巨头。

1977年,美敦力在纽约证券交易所上市,1991年销售额突破10亿美元大关,2013年突破160亿美元。

在这40多年期间,美敦力通过频繁投资并购来扩张其行业版图。最明显的转折点发生于1989年,自威廉·乔治任美敦力CEO开始,投资并购成为公司发展的重要方向,从起搏器逐渐拓展到脊柱、支架、胰岛素等多个领域。

2018年,美敦力开始向骨科手术机器人领域发力,斥16.4亿美元投资以色列手术机器人公司Mazor Robotics。

美敦力看中的是后者过硬研发实力,其核心技术已获得超过15项FDA许可,拥有50多项核心专利。在收购前,Mazor Robotics就已具备多项研发成果及机器人产品。

2011年开发了旗舰产品Renaissance系统,2016年推出了下一代Mazor X系统。迄今为止,已有超过200个Mazor系统在全球投入临床使用,并在4万例手术中指导了超过25万个脊椎手术填充植入物的植入。

尽管此前美敦力已在中国市场推出其早期版本的骨科机器人(Mazor X与Mazor Renaissance),但销量有限。

此次上市的产品为美敦力收购公司Mazor Robotics后推出的新款机器人。收购后,美敦力将其StealthStation(颅脑手术导航软件)与Mazor现有的机器人技术相结合,推出 Mazor X Stealth™ 机器人系统。

其中,StealthStation是一款由美敦力研发的颅脑导航软件,用来辅助脑深部电刺激疗法的电极植入,并已获得美国FDA批准。

Mazor X Stealth™ 机器人通过交互式三维规划和信息系统来实现实时图像引导、可视化和导航,为医生提供工作流程可预测性和灵活性。

在手术过程中,可使用3D摄像头,引导标记和机械臂,以持续监视工具和仪器相对于脊柱的位置,并按计划进行精确定位。这与“天玑2.0”兼容2D与3D配准模式非常吻合。

应用范围上,Mazor系列机器人适用于脊柱外科手术且主要用于胸腰椎段,天智航的“天玑”机器人可用于脊柱全段、骨盆、股骨等。

另外,在精度指标上,“天玑”机器人与美敦力的Renaissance手术机器人非常接近,且前者临床精度更高,可达到“亚毫米级”(

国内获证手术机器人对比

上市一年市值缩水近三倍自“天玑2.0”骨科手术机器人获批上市以后,天智航的产品序列呈增长态势,其关节机器人产品也处于临床试验阶段。

为了进一步提升技术实力,完善研发体系与产品性能,大量资金投入必不可少。但天智航现金明显是不够的,截至9月30日,其货币资金4.17亿元。所以在6月进行了一次定增。

拟募资13.4亿元,用于新一代骨科手术机器人研发及产业化、智慧医疗中心建设、营销体系升级建设、科技储备资金四方面。

募资使用途径

值得一提的是,这是天智航上市一年后的首次定向增发,是IPO金额的三倍。去年7月7日科创板上市首日,收盘价为86元,较发行价12.04元上涨614.29%,市值冲至359.86亿元。

同时,也刷新了科创板上市首日涨幅纪录。但截止11月5日收盘,其市值只有 84.73亿元。

细看商业模式。以最早实现商业化的手术机器人巨头——直觉外科公司为例,其商业模式是机器人产品+耗材+服务的形式来收取费用,但其耗材收费占据了总费用70%。

也就是说,前期靠卖机器人产品占据医院科室,后期靠收取耗材费用为主。

相比之下,天智航正在探索的商业模式与前者有所不同。

天智航走的是与医疗机构共建骨科手术机器人微创手术中心业务模式,即公司向医疗机构提供开展手术所需的骨科机器人及配套设备,并提供技术支持。而医疗机构则按照开展手术的数量向天智航支付技术服务费。

这一模式的实行,有利于降低医疗机构一次性购买骨科机器人的资金压力,缩短了产品进院时间。

同时,提升了天智航与医疗机构之间的互动效率,推动产品迭代开发。此外,促进天智航收入来源更多元化,有利于公司未来营收的稳定性。

商业模式的可持续性固然重要,而政策红利也有利于进一步推动天智航商业落地的进程。

今年8月30日, 天玑骨科手术机器人所支持的手术、一次性配套耗材首次纳入北京医保支付范畴,进入北京医保具备标杆意义。目前,天智航的骨科手术机器人产品已经进入 18 个省/市的收费目录,后续将会逐步加速进入医保。