全球市场狂飙十年一现 市场结束“三日狂欢”

美联储周三(9月21日)决定维持美国联邦基金利率保持不变,并同时下调美国未来利率预期,之后三天内,全球股票、债券、原油、黄金持续比翼齐涨,这一“罕见现象”显出了投资者对美联储宽松货币政策的热爱。

基于跟踪这些资产的上市交易基金(ETF)的历史走势显示,这种多类资产齐涨局面在过去十年中只出现过一次,也就是在2014年2月。但是第四日上述四大资产“全民狂欢”景象已消失。

图1

美联储主席耶伦在FOMC货币政策会议后的新闻发布会上表示,美国经济、以及更广泛意义上的全球经济的“新常态”到底是什么,与此相关的一系列难题正在让其备感纠结,这也是为什么美联储总在向下修正利率路径的原因所在。

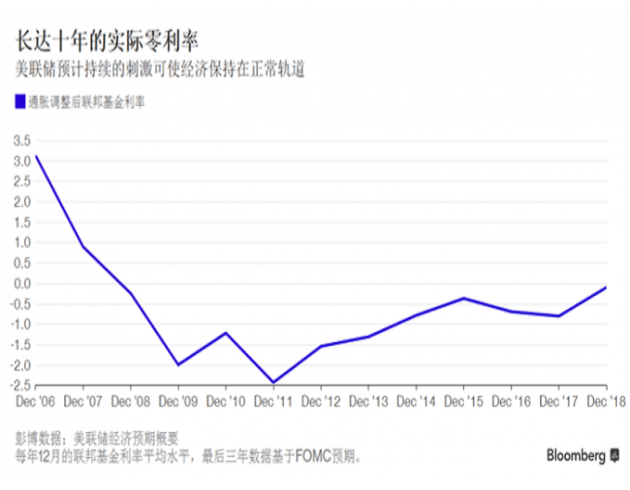

这等于是说,耶伦承认,商业周期并未按照他们的预期在按部就班地运转。美联储如今预计,美国经通胀调整后的实际政策利率明年将继续维持在负值,要到2018年年底才会升至零。此前美联储6月时的预期是,到2018年底政策利率略高于零。

图2

换言之,要想到2018年底实现GDP增幅2%、失业率4.5%、通胀率2%的美联储预期,美国经济“航船”还需有更多的“货币燃料”来驱动。

然而盛宴之下,风险受到了普遍的忽视。因为美联储终将继续捍卫其年内加息一次的“权利”。

美联储曾在去年12月份实施了将近十年来的首次加息,和去年此时相比,目前市场所消化的今年12月的加息可能性要更高。这对于仍然保留了很强的年底前加息倾向的美联储来说肯定是乐见的。

虽然去年12月份美联储加息前夕,市场隐含概率曾攀升至将近80%。不过在那之前,弱于预期的美国经济数据以及中国经济前景恶化产生的扩散效应,曾推动市场隐含概率在10月中旬最低降至27%,9月份时还曾达到过大约60%的水平。

尽管,今年无论是就业收入的改善趋势忽然反转,抑或是美国11月份总统大选之后出现类似英国脱欧公投之后那样的市场反应,都有可能导致市场隐含概率重现去年的走势。但和去年一样,这些都不足以令美联储停止加息脚步。

今年5月份美国非农就业报告表现糟糕,以及6月份英国公投结果出人意料,两次造成市场所消化的12月份加息概率急剧下降,不过两次事件的影响都很短暂。

后来的就业数据显示,5月份的非农报告只不过是一次异常现象,而英国公投退欧的扩散影响并不像人们所担心的那么大。只要经济数据继续改善,美联储票委们预计将继续利用公开讲话的机会强化外界对于2016年加息一次的预期。

下周将有9位美联储官员发表讲话,这其中包括美联储主席耶伦以及2016年和2017年FOMC票委。