蚂蚁集团整改新进展!蚂蚁消金将增资至185亿,可承接自营余额扩充至2400亿

蚂蚁集团整改迎来新进展。

11月14日晚间,鱼跃医疗(002223.SZ)发布关于调整对参股公司重庆蚂蚁消费金融有限公司(下称“蚂蚁消金”)增资的公告。

公告显示,鱼跃医疗等7家公司参与本轮增资的股权认购。至此,蚂蚁消金的增资方案已经确定,本轮总增资金额为105亿元。增资完成后,蚂蚁消金的注册资本将为185亿元。

国海证券研报认为,蚂蚁金服将作为互联网监管的标志性案例之一,整改落地也将表明互联网金融进入常态化监管,政策底信号将进一步明确。中信证券研报指出,蚂蚁消金增资落地是整改进程的里程碑事件,尽管融资规模减半但有助于解决消金规模发展瓶颈。未来公司商业模式的确定,仍有待于征信和金控两张牌照落地。

蚂蚁消金拟增资105亿元

蚂蚁消金的增资方案曾经出现过大幅度的调整。

2021年12月24日,鱼跃医疗发布公告称,将与蚂蚁集团等以共计人民币220亿元增资蚂蚁消金,其中鱼跃医疗拟认购10.98亿元。

不过,仅仅20天后,这一方案便遭遇了变数。2022年1月13日晚间至14日,原增资方中国信达宣布退出增资蚂蚁消金,随后,鱼跃医疗、舜宇光学科技也相继发布公告暂缓增资。

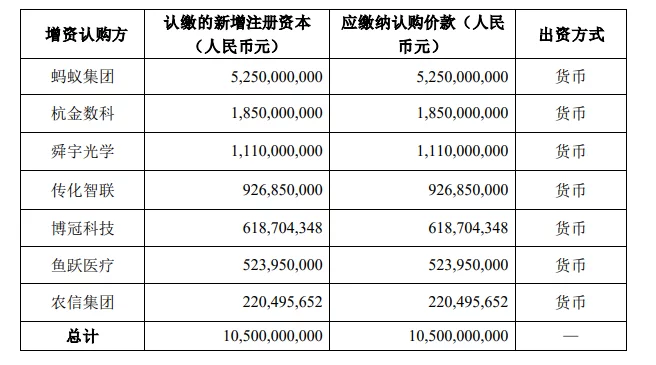

十个月后,伴随增资公告的发布,蚂蚁集团的增资方案终于确定。11月14日,鱼跃医疗公告显示,重庆蚂蚁消金的注册资本金将由原来的80亿元增至185亿元,包括蚂蚁集团、杭州金投数字科技、舜宇光学、传化智联、鱼跃医疗、博冠科技、重庆农信投资在内的多家公司参与增资认购。

其中,蚂蚁集团出资52.5亿元,杭金数科出资18.5亿元,舜宇光学出资11.1亿元,传化智联出资9.2685亿元,博冠科技出资6.187亿元,鱼跃医疗出资5.2395亿元,重庆农信集团出资2.2亿元。

值得关注的是,与去年相比,杭金数科和重庆农信集团为新“面孔”,中国信达与重庆渝富资本已不见身影。

图源:鱼跃医疗公告

中信证券研报指出,增资有助于蚂蚁消金应对当前规模瓶颈,但未来业务增量仍须助贷模式助力。

根据监管此前要求,蚂蚁消金有序承接两家小贷公司中符合监管规定的消费信贷业务,主要从事自营及联合贷款业务。蚂蚁消金联合贷款需受《商业银行互联网贷款管理办法》《关于进一步规范商业银行互联网贷款业务的通知》等文件所要求的总量及杠杆率限制。

消费金融公司资本充足率要求为10%,若按照个人贷款风险权重75%计算,最高杠杆倍数为13倍。如果增资完成,蚂蚁消金资本金将自80亿元增至185亿元,其最多可承接的自营余额自约1000亿元增加至约2400亿元。

而若全部用于联合贷款,则最多可以承接的“信用贷”和“信用购”余额将自约3500亿元增至8000亿元。中信证券研报指出,2020年6月末蚂蚁集团消费贷款余额为1.7万亿元,即使考虑到2021年和2022年贷款规模有所缩减,仍应有半数规模须依赖助贷模式。预计未来蚂蚁集团微贷业务的增长也将更多来自于助贷模式。

新方案持股比例相对均衡

从大股东的角度来说,蚂蚁消金的两版方案差异不大。如果增资完成后,蚂蚁集团持股比例仍保持50%,为第一大股东;杭金数科成为蚂蚁消金第二大股东,持股比例10%;其它10家股东持股比例均低于6.5%;相较于旧方案(蚂蚁消金50%,中国信达20%,其它低于5%)持股比例更加分散均衡。

本次增资依然保持了旧方案国有资本和民营资本共同出资,兼顾审慎和创新的原则。主要国资出资方杭金数科实控人为杭州市人民政府。杭金数科股东分别为杭州市金融投资集团有限公司和杭州金投建设发展有限公司,持股比例分别为54.03%和45.97%;实际控制人为杭州市人民政府。

此外,农信集团为重庆供销控股(集团)有限公司全资子公司,实际控制人是重庆市供销合作总社(其所替代的渝富资本实控人则为重庆市国资委)。其余鱼跃医疗、传化智联、博冠科技、舜宇光学均为民营资本。

新旧方案金额差异巨大。旧方案共增资220亿元,其中蚂蚁集团出资110亿元,第二大股东中国信达增资60亿元。新方案共增资105亿元,除蚂蚁集团按50%比例增资52.5亿元外,无增资后持股比例超10%的股东。

中信证券研报指出,若蚂蚁消金增资顺利完成,则是继2022年6月银保监会批准网商银行增资扩股后,再一次允许蚂蚁集团针对信贷业务补充资本金。从政策面看,预计针对大型金融科技平台的整改已接近尾声。

值得一提的是,蚂蚁消金已扭亏为盈。2022年前三季度,蚂蚁消金营业收入32.09亿元,净利润11.05亿元,扣非净利润3.86亿元。而根据此前公司公告,蚂蚁消金自2021年6月4日开业至2021年末,收入为9.51亿元,净亏损10.66亿元,扣非净亏损10.75亿元。