上半年同比减亏超8500万 香飘飘:冲泡业务稳健修复,即饮新品动销良好

◎香飘飘在6月接待机构投资者调研时曾表示,今年二季度相比去年同期,果汁茶销量有所恢复,瓶装冻柠茶反馈较为积极,瓶装牛乳茶由于推出时间较短,还需要进一步观察。

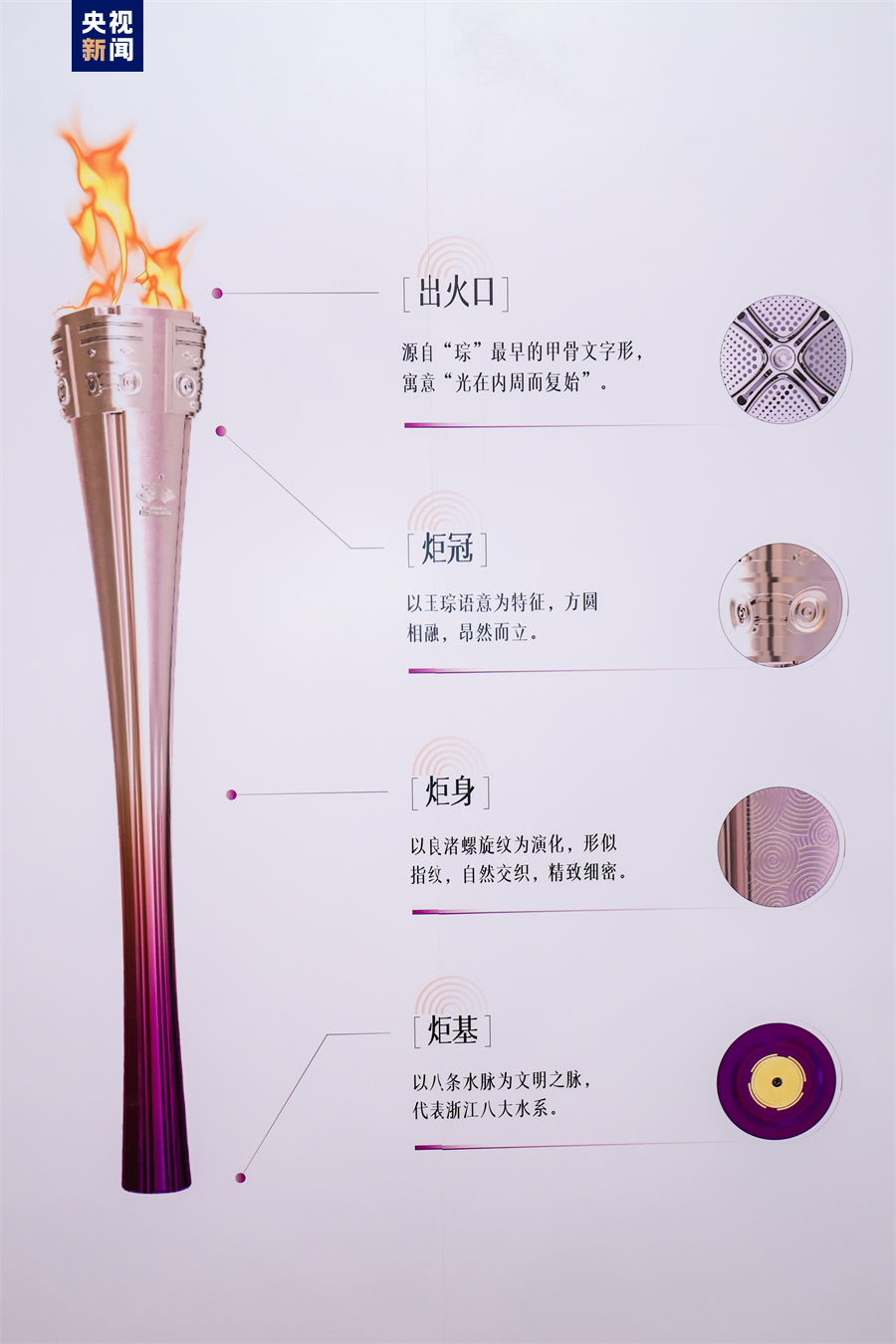

(相关资料图)

◎今年4月,作为即饮业务销量主力的Meco果汁茶官宣品牌代言人蔡徐坤。而从6月底开始,蔡徐坤深陷舆论风波,该笔代言费用投入能否继续为品牌造势促进动销值得关注。

每经记者 张韵每经编辑 梁枭

7月11日,香飘飘(SH603711,股价18.88元,市值77.55亿元)发布2023年半年度业绩预亏公告。今年1~6月,公司预计实现营业收入11.7亿元左右,同比增长36.05%左右,预计归属于上市公司股东的净利润亏损4400万元左右,同比减亏8522.49万元左右,扣非净利润亏损8000万元左右,同比减亏7112.69万元左右。

香飘飘表示,上半年,国内消费需求呈现复苏趋势,但整体复苏节奏依然较慢。公司冲泡业务稳健修复,即饮业务的人员扩张和营销策略得到有效实施,即饮相关新品终端动销情况良好。

即饮业务尚未实现盈亏平衡

第二季度,香飘飘的冲泡产品处于销售淡季,即饮产品逐渐步入旺季。

"公司提出将用三年时间实质性地提升即饮板块经营能力,今年是三年计划的第一年,也是最有挑战的一年,拥有独立销售团队后可有效承接住产品上新的节奏,接下来将从渠道经销商、终端管理等方面系统化提升发展速度。"5月,香飘飘董秘曾向《每日经济新闻》记者讲述了公司的重整路径。

香飘飘在6月接待机构投资者调研时曾表示,今年二季度相比去年同期,果汁茶销量有所恢复,瓶装冻柠茶反馈较为积极,瓶装牛乳茶由于推出时间较短,还需要进一步观察。

图片来源:每日经济新闻 资料图

那么即饮业务何时达到盈亏平衡点?香飘飘表示,公司即饮业务正处于投入阶段,细分产品的销售情况需要时间进行进一步观察,公司也会根据产品实际的销售表现,对费用投入进行动态调整。未来,在公司即饮产品销售工作逐渐步入正轨,费用投放趋于稳定的前提下,即饮业务盈亏平衡点将会逐渐清晰。

值得注意的是,今年4月,作为即饮业务销量主力的Meco果汁茶官宣品牌代言人蔡徐坤。而从6月底开始,蔡徐坤深陷舆论风波,该笔代言费用投入能否继续为品牌造势促进动销值得关注。

对于后续产品动销的规划,公司方面表示,提升产品的动销速度将通过提升产品力、加大品宣投入及加强渠道建设,包括增加冰冻化资源投入及在重点区域组建独立的饮料销售团队等。以兰芳园瓶装冻柠茶为例,第一阶段的铺货工作将以华南地区为主,目前已在全国挑选了70个即饮核心城市,围绕核心城市的原点、高势能渠道进行铺货,后续将逐步扩大铺货范围。

推股权激励拟营收三年增10亿

为了达成三年计划目标,香飘飘制定了三年期权激励计划。

7月7日,香飘飘公告称,将以14.58元/份的行权价格向符合授予条件的38名激励对象授予1076万份股票期权,约占公司当前股本总额的2.62%上述激励对象包括香飘飘董事杨静、董秘邹勇坚、财务总监李超楠以及35位核心管理人员及核心技术(业务)人员,三年行权期的行权比例分别为30%、40%、30%,业绩考核目标以2022年度的营业收入为基准,要求2023年~2025年的营收增长率不低于15%、35%和50%。

根据香飘飘2022年度31.28亿元的营收表现,上述激励对象若要行权,则公司未来三年的营收将不低于35.97亿元、42.23亿元、46.92亿元。这意味着,至2024年度,香飘飘计划将营业收入修复至公司历史最好水平。

由于公司仍处于冲泡修复期与即饮市场投入期,香飘飘股权激励的业绩考核要求尚未包括利润指标。对于原材料的成本管控,公司表示,整体看,一方面,目前大部分原物料价格波动区间和幅度,相对2022年初时都有所收窄;另一方面,即使原物料价格有大的波动,公司与供应商之间也有进行再调整的空间。

而对于后续的新品储备方向,香飘飘表示,冲泡板块方面,公司将会持续推进产品年轻化、健康化的升级,同时积极探索泛冲泡领域的市场机会;即饮板块方面,公司会积极拓宽产品品类,也会在无糖茶、功能性饮料等方向进行研究与探索。

(编辑:林辰)