2017年大财经发财图-大财经图库

【更多精彩内容,请关注博闻财经(ID:tttmoney),原创的财经评论,独立的观察视角,深度的市场剖析。】

A股最近有点火!

火爆的原因有两点,首先在“场内”A股已经从十月份的3000点爬升到了的3200多点;在场外,各路分析机构在年底纷纷拿出了压箱底的本事对2017年展开预测,目前来说主流机构是比较乐观的。

下面韬略哥罗列整理了主要机构对于2017年A股的一些判断,这里要多说一句,如果大家自己有时间阅读机构的策略分析报告那最好不过,因为可以清楚的了解机构的分析结论如何得来,如何没时间的话一些网站上列举的机构结论可能会有断章取义之嫌,大家还是要多加注意。

话不多说,我们进入正题。

首先来关注有明确点位的报告。

摩根士丹利最新报告指出,中国股市重回牛市,上调沪指至4400点,与目前点位3241相比上涨空间为36%。

招商证券首席策略分析师王稹也将对于2017年A股市场的预测上调,将上证指数合理估值中枢由此前的3150点提至3250点附近,将主体区间上沿从3300点提升至3800点。

再来看,认为2017上半段有波折,下半年有趋势性行情的两家机构。

国泰君安则认为2017上半场小波折,下半场更精彩。其报告分析称,当前市场仍在寻求需求拐点何时出现,但地产投资癿延续性和补库需求将使得这一过程相对缓慢,上市公司盈利修复同样滞后显现,预计到明年1季度市场将延续震荡上行趋势。但17年3、4月开工旺季前后,如果需求向下拐点得以证实,而房价、通胀等政策约束又没有解除,需求下行与政策错位将极成市场压力最大的阶段。进入下半年,维稳压力下政策边际转向可期,十九大召开前改革预期密集发酵,风险偏好企稳驱动市场迎来年内最佳进攻时机。

中信证券认为综合宏观组对基本面的判断,以及固定收益小组对无风险利率的判断;以及上述我们对资本外流、人民币汇率、货币政策环境等要素的分析,我们认为,整个A股在2017年上半年会经历一个从结构到趋势的行情过程。一季度主要还是以结构性行情为主,基于通胀预期和Fed加息落地可能有反复;而趋势性行情最好的窗口还是在二季度。

然后是发出"水牛转业绩牛"声音的两家机构。

方正证券首席经济学家任泽平称,市场正在由流动性驱动的“水牛”向盈利驱动的“业绩牛”转化。展望未来,我们维持对股市中性偏乐观的判断:从盈利的角度,“经济L型”软着陆与温和通胀的宏观环境对股票和商品十分有利,大类资产轮动再度从债市房市转向股市和商品;从估值的角度,近期房市债市大涨之后受到政策调控,股市性价比提升;从风险偏好的角度,经济L型软着陆消除失速尾部风险,19大开启新的五年;从资金的角度,房市调控债市去杠杆增加资金流入预期,潜在的增量资金来自银行、保险、私募、产业资本等,近期保险频频举牌,房市债市调控后明年资产更荒,银行保险资产配置压力加大。

华泰证券称,A股迎来“慢牛换芯,盈利牵牛”。A股运行主导因素已经从分母端贴现率过渡到分子端企业盈利。这一轮“盈利牵牛”的持续性将大过2011年以来的任何一次。伴随着企业扩大资本开支的意愿逐步恢复,实体经济逐渐走出偿债长周期并进入补库短周期,2017年政府扩张周期搭配供给侧改革等制度红利释放,A股企业盈利能力进入久违的可持续修复期,A股市场将呈现慢牛格局。

存有疑惑,保持警惕的有三家机构。

申万宏源策略首席分析师王胜在“申万宏源2017年度策略会”上指出,“十九大”改革预期升温,多重上行催化有望共振,2017年机会大于2016年。未来来自房地产、外资和保险的资金,将形成共振利好A股。但需要注意的是,尽管今年第三季度以来经济上行明显,上市公司业绩向好,但其业绩在2017年将呈现下降态势,托底A股存疑。

银河证券认为,2017年A股将呈现震荡格局,应寻找结构性机会。其报告分析称,2017年供给侧结构性改革持续推进,旧泡沫将被逐步刺破,经济将在冲击中构筑新的增长动力,寻找结构性机会。随着特朗普的上台,美联储加息路径将出现较大的不确定性,人民币贬值压力仍存,无风险利率易上难下,警惕货币政策趋紧风险。同时我们认为2017年需求将逐步下滑,地产受制于调控,基建受制于财政约束,二者均难以维持目前的增速。在缺乏需求改善的条件下,上游大宗商品价格难以持续大幅上涨,明年PPI将出现拐点。随此而来,A股企业盈利也将出现拐点。

中金公司表示,经过2015年下半年大幅回调及2016年至今的盘整,当前市场并非没有风险,但预计资金在资产之间轮动的特征将继续演绎,随着股价调整和盈利增长消化估值,股市精选个股的空间逐步打开,2017年结构性机会将优于2016年,A股全年有望实现个位数收益。

还有一家机构有点特殊,有点自相矛盾。

海通证券首席策略分析师荀玉根提出。对于明年A股的走势,荀玉根表示,展望2017年,资产比价中股市占优,上市公司盈利确认回归,改革继续深化,因此A股将从今年的震荡市中逐步演变为牛市。投资策略上,他建议投资者,将价值股作为底仓,国改是全年的主线,另外还需逐步重视成长股,下半年可加配券商股。

海通首席经济学家李迅雷认为,综合来看,2017年的股市难以乐观,无论是央妈还是财神,对股市的关爱也是心有余而力不足,尽管局部机会总是存在的,最大的利好可能还是热钱在股市里寻找保值机会。

可以看到,荀玉根是全面看多,但是李迅雷则说2017A股不太乐观。

说完国内机构为主的分析预测,韬略哥提供两组外媒综合的对于2017A股点位的预测。

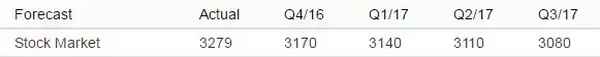

Tradingeconomics.com根据自己的分析模型结合动态的经济数据、统计数据以及相关参数给出的预测是这样的:

Tradingeconomics.com预计2017年A股整体呈现走低的态势,到三季度可能会回落到3100点左右。

Investing.com则是汇总了多家国外投资银行预测进行了统计,统计结果如下:

关于2016年A股最终的点位,Investing.com录入了十家机构的分析结果,他们预测的中间值是3000点,平均值是3039,最高点位是3240,最低地位是2900;对于2017年,有八家机构给出了预测,中间值是3125,平均值是3081,最大值是3550,最悲观的给出了2500。(按照目前来看,2016年是奔着最乐观的点位去的,2017希望也如此)

好了说完别人专业机构的意见,土鳖韬略哥也说说自己的。

作为一个散户,一个小股民,一个利益相关者,韬略哥对股市发表议论难免有不客观之嫌,但是韬略哥认为我们做投资的最高境界或许就是做到把自己从实际投资中摘出去,以一个局外人的角度观察问题。

对于2017年的前景,韬略哥是这么看的。从感性的角度来说,韬略哥当然希望涨,涨得越多收益越大;但是,理性告诉我别太乐观。

首先说增量资金的涌入,这是拉升股市的关键,楼市资金也好、债市资金也罢都说会流入股市,道理上确实也说得通,因为楼市管控,债市目前在一个比较尴尬的地位,股市在资产轮动方面确实地位比较有利。

但是有进来的就有出去的,深港通开通了,“北水南调”趋势明显;一些所谓“不良股东”总是趁机减持;国家队去年被动进入股市的资金也有需求在合适的情况做出一定的调整;美元加息周期之后,资金外流压力加大,外汇占款导致的M2增速下滑可能也会持续;而楼市的资金即使能进来,也需要一定的周期,毕竟现在成交量骤降,楼市作为资产的流动性也呈下降的趋势,变现不是那么容易的。

除了资金面以外,其实从合理性上也值得我们深思。最乐观的估计,如果A股上涨到4400点,不说中小创这些泡沫至今留存的板块,就是银行股这种扛把子的估值会有多少?估计和去年股市巅峰时期差不多了。可今年的利润银行整体是每况愈下的,那么用动态的眼光来说,或许不太合理。

说道合理性,其实不仅仅是我们普通人担心的问题,我们的领导层一样关心,权威人士早就说过要抑制资产泡沫,所以债市有泡沫启动“锁短放长”的方式,防止债市泡沫做大;楼市有泡沫,通过不同城市有针对性的措施限制楼市泡沫进一步膨胀;那么股市呢?按照泡沫的排序,或许目前股市相对比较合理,但是涨到一定程度,这种合理性也将逐步消失。国家可能也会进一步出台一些措施加以控制,防止股市风险的进一步传递。

另外,最高权威领导层还说过要发挥股市和楼市的基本功能。股市的功能是什么?融资啊,注册制最近提的不多,但是不代表我们的股市没有朝着注册制的方向在走。再融资(定增)市场最近收紧,其实也是为了避免股市加速扩容给股市带来太大的波动。还有明年有一场关键的会议要召开,稳定要素可能重于一切。

至于说业绩牛能不能成行,这也是有疑问的,靠原材料短期政策作用和贸易商炒作导致的价格上涨显然难以持续。而且相关板块的股票可以说已经透支了明年的股价,继续上涨的动力恐怕也不强。

所以韬略哥认为,2017年A股的底部会有所抬升,但是仍然以结构性的机会为主,而且就算出现趋势性的行情,我们把握住结构性的行情不就等于占据了趋势性行情的先机吗?至于机会,国企改革,大基建仍然机会多多,深港通开通后白酒、中药、军工等A股独占性的板块只要估值合理也可留意。

最后韬略哥想说,A股还是走慢点好,等一等经济结构转型,等一等企业长期盈利状况改进而不是寅吃卯粮,或许只有这样A股才能长牛。

原创不易,如果您喜欢财经韬略的文章,请读者朋友们帮忙点赞,您的支持是韬略哥的最大动力,谢谢!

版权声明:本文为财经韬略原创作品,转载此文时,需要在正文前署名,否则视作侵权。更多交流,请加本号小编微信(ID:tttmoney7)】